Este artigo busca esclarecer algumas polêmicas sobre o Grupo Casas Bahia (BHIA3, antiga VIIA3), bem com explorar as expectativas pós subscrição.

Importante: Esta análise não é uma indicação de compra ou venda de ativo do mercado financeiro. É simplesmente o compartilhamento de uma opinião pessoal para possíveis estudos.

Comparação entre BHIA3 e OIBR3

Outra polêmica é que muitos investidores estão comparando o case de OIBR3 com BHIA3. Nesse caso, as únicas comparações plausíveis são a alta especulação do papel, a pressão sobre o ativo, e a mídia para ganhar visualizações.

Por outro lado, algumas diferenças são relevantes, como:

- A Oi não estava conseguindo lhe dar com a sua dívida, que além de ser muitas vezes maior, era também dolarizada. A BHIA3, conforme já explorando nos artigos VIIA3 2T23: Leia e Prove Que Ela Vai Quebrar e Follow On de VIIA3: A Batalha do Ano (Vendidos x Comprados), ainda não é fator crítico, pois não há horizonte para recuperação judicial, diferente de Oi que passou por 2 pedidos de RJ;

- A BHIA3 apresentou um plano de estruturação muito mais detalhado e robusto, conforme abordado nos artigos linkados acima. Basicamente o plano da Oi era vender um grande parte da sua operação e ficar refém do BTG (e vimos que não deu muito certo).

Pressão dos Grandes Investidores/Instituições

Diversos portais de notícias de finanças e investidores institucionais declararam abertamente o quão negativo é o case de VIIA3/BHIA3. Geralmente, fazem esse movimento quando já se posicionaram no ativo e agora buscam um efeito manada, e estão conseguindo.

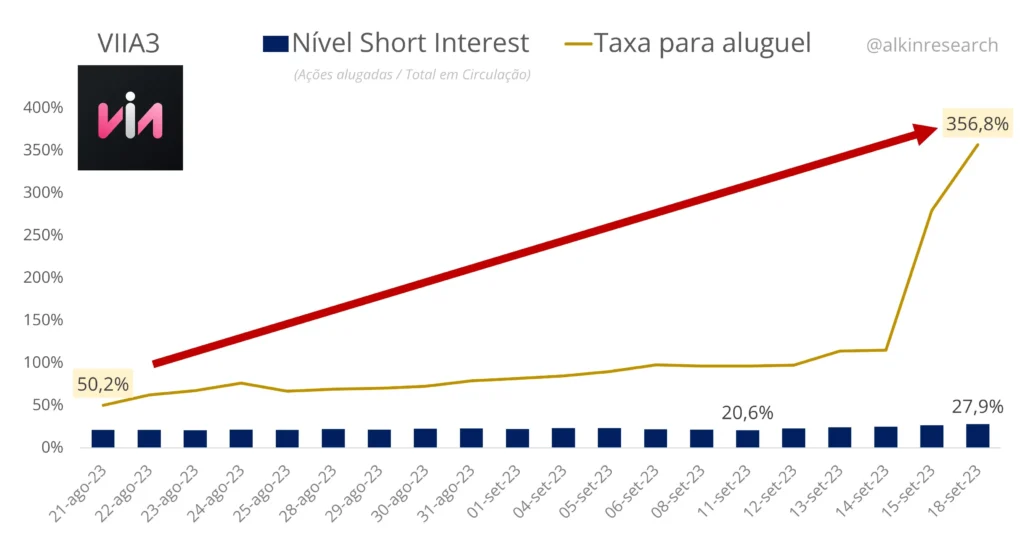

O prêmio por aluguel da VIIA3 bateu mais de 400% em 19/09/2023, demonstrando o quão sedentos por trade estão os tubarões. Algo também curioso, é que investidores tem relatado que algumas corretora estão alugando automaticamente as ações de VIIA3 que estão “paradas” na carteira, deixando o papel ainda mais volátil. Infelizmente esse tipo de movimento deve estar previsto nas “letras miúdas” dos contratos de algumas, ou seja, os investidores institucionais fazem trade com o seu papel, derrubam a cotação do seu ativo, ganham o lucro, te dão uma migalha de aluguel, e “está tudo bem”.

Diante disso, é facilmente possível de afirmar como os tubarões estão agindo para derrubar ainda mais o papel, através de operações de short (venda). Também, como o número de investidores tipo pessoa física tem bem menos poder aquisitivo que os tubarões, eles conseguem manipular fortemente o papel.

Preço do Follow On Abaixo do Esperado

De fato, o esperado mínimo, era uma captação de 1 bi para deixar a BHIA3 com zero preocupações de dívidas futuras, tendo em vista que as de curto prazo estão mais controladas. No entanto, foi arrecadado apenas algo próximo a 600 milhões, sem considerar possíveis desistências da subscrição.

Sem dúvidas é um fato negativo, mas não é de todo o caos para a empresa. O objetivo do follow on era justamente melhorar o caixa da empresa, e melhorou, mesmo que menos do que o esperado. Conforme visto no último balanço, a questão de caixa não é o maior dos problemas da empresa, e sim, um “plus”.

Vale lembrar que quem decidiu participar do follow on, mesmo após o papel chegar a 0,65 após a divulgação do valor da subscrição, terá direito a outra subscrição exclusiva no futuro. Portanto, será como a “subscrição dos subscritos”, onde os investidores que participaram desse follow on terão a oportunidade de pagar mais barato no papel futuramente.

A Polêmica Dívida de 8,7 bilhões. Será Tudo Isso?

Muito se divulga sobre a dívida de BHIA3 ser maior do que o divulgado pela empresa, porém o que pouco se discute é que aproximadamente 5 bilhões de reais são de CDC-I (Crédito Direto ao Consumidor com Interveniência). Seria impossível dar continuidade a esse tópico sem explorar o básico sobre esse tipo de operação, por isso, para não ficar um conteúdo denso, abordaremos superficialmente.

Desmistificando o CDC-I

Normalmente, o que acontece quando um cliente compra uma mercadoria é o seguinte: Ele parcela a compra em 10x; Recebe o produto; A empresa paga o fornecedor daquele produto, e fica recebendo as parcelas do cliente. Isso acaba pegando uma boa parte do caixa da empresa, e caso ela não esteja saudável, esse processo “normal” torna-se inviável.

Com o uso do CDC-I, o processo inverte, sendo: Um banco cuida do parcelamento da compra do cliente; A empresa que vendeu o produto recebe a vista o crédito daquela compra, sem precisar aguardar o recebimento de cada parcela; O banco que intermediou essa operação conclui a mesma no final do pagamento das parcelas, pelo cliente;

Pontos positivos:

- Por ter um banco cuidando do parcelamento, ele consegue aumentar a quantidade de parcelas, tornando a venda mais atrativa pro cliente final.

- A empresa que vendeu o produto, no caso a BHIA3, recebe o crédito à vista do valor total da venda do produto, e dessa forma, ela consegue reinvestir esse dinheiro já no curto prazo.

- O cálculo dos impostos e contribuições, como ICMS, IPI, Cofins, passa a ter como referência o preço à vista e não o valor da nota fiscal de venda a prazo.

Pontos Negativos:

- Como citado acima, um banco cuida dessa operação, e bancos não perdem dinheiro, portanto, existem taxas que variam entre instituições.

- Numa possível inadimplência por parte do cliente final, quem arca com esse prejuízo é a empresa (BHIA3), por isso chamado “interveniência”.

Diante disso, esses 5 bilhões se tornariam dívida apenas se os clientes finais não pagassem suas compras/parcelamentos.

Possibilidade de Recuperação Judicial da VIIA3/BHIA3

A primeira questão que muitos têm levantado é se a Via está considerando um pedido de recuperação judicial. Para entender isso, precisamos olhar para os dados mais recentes disponíveis. A empresa divulgou seus resultados do segundo trimestre do ano, e podemos observar que há um cronograma de alavancagem de endividamento alongado. Mas qual é o propósito disso?

A VIIA3 planejou essa extensão para adiar qualquer compromisso financeiro significativo neste momento, considerando que a economia ainda está sob pressão, com baixo consumo. Além disso, existem questões fiscais que precisam ser resolvidas, como tributos internacionais, o que torna essa estratégia compreensível.

O Objetivo da Recuperação Judicial

É importante notar que a recuperação judicial não é uma medida que uma empresa toma quando está financeiramente saudável. Em vez disso, é uma maneira de proteger a empresa de cobranças que possam esgotar seus recursos financeiros. Se a VIIA3 não possui compromissos financeiros imediatos e seus credores estão alinhados com a estratégia de longo prazo, não há motivo para solicitar recuperação judicial neste momento.

Possibilidade de Pedir RJ para Ganhar Fôlego

A ideia de que a Via poderia pedir recuperação judicial para ganhar fôlego não faz sentido. A empresa já conquistou algum alívio financeiro ao emitir debêntures para estender o prazo de vencimento de suas dívidas de curto prazo. Ela não enfrenta desafios iminentes com seus credores. Pedir recuperação judicial não é uma ação que uma empresa toma para obter vantagens, pois acarreta sérias consequências negativas.

O Contexto Econômico Atual

É fundamental lembrar que o Brasil está passando por um período de pressão econômica, o que justifica a estratégia do Grupo Casas Bahia de estender seus compromissos financeiros. Preservar o caixa e adiar amortizações de capital pode ser uma abordagem sábia para lidar com um ambiente econômico desafiador.

Felizmente a taxa Selic vem caindo, mesmo que lentamente, dessa forma a VIIA3 se beneficia diretamente disso. Por isso é importante destacar que se essa queda da taxa se mantiver, e a empresa conseguir manter seus compromissos nesse momento de turbulência, será positivo no médio/longo prazo.

Conclusão

Claramente a VIIA3/BHIA3 está passando por um momento de extrema pressão, e quanto mais o tempo passa sem estímulos devidamente positivos à demanda que a empresa necessita, maior será a volatilidade no papel.

Atualmente tenho posição em VIIA3/BHIA3 e participei da subscrição a 0,80 centavos, no entanto, entendo que o momento é arriscado, e por isso mantenho uma baixa porcentagem da carteira no ativo. O investidor que decidir entrar no papel, deve estar ciente dos riscos, pontos fortes e fracos, e entender os principais drivers do ativo (como a queda da SELIC).

Perguntas Frequentes

Grandes investidores institucionais estão buscando lucro com operações de short, contribuindo para a volatilidade.

CDC-I (Crédito Direto ao Consumidor com Interveniência) é uma modalidade de financiamento em que um banco cuida do parcelamento das compras dos clientes.

Não parece ser o caso, pois a empresa está adiando compromissos financeiros e resolvendo questões fiscais.

A pressão econômica justifica a estratégia de estender compromissos financeiros e preservar o caixa.

A principal diferença está na gestão da dívida e no plano de estruturação das empresas, onde a BHIA3 apresentou um plano mais detalhado.

[…] É importante ressaltar que este artigo é um complemento aos outros relacionados ao Grupo Casas Bahia, por isso, para mais detalhes aprofundados, recomendo também a leitura dos artigos VIIA3 2T23: Leia e Prove Que Ela Vai Quebrar e Adeus VIIA3, Olá BHIA3: Mitos e Mudanças Pós Follow On […]

[…] visto na última análise da BHIA3, o Grupo iniciou sua jornada de transformação com a mudança de denominação social para Grupo […]