Neste artigo, vamos analisar em detalhes os resultados do terceiro trimestre de 2023 da Log Commercial Properties (LOGG3 3T23), uma empresa especializada na gestão de propriedades logísticas, especialmente galpões modulares. Vamos explorar a operação da empresa, seu desempenho financeiro e o que podemos esperar no futuro.

O terceiro trimestre de 2023 trouxe algumas mudanças e desafios para a Log Commercial Properties. Vamos analisar como a empresa está se saindo e o que podemos esperar em termos de crescimento e desempenho financeiro.

Importante: Esta análise não é uma indicação de compra ou venda de ativo do mercado financeiro. É simplesmente o compartilhamento de uma opinião pessoal para possíveis estudos.

Redução da Alavancagem

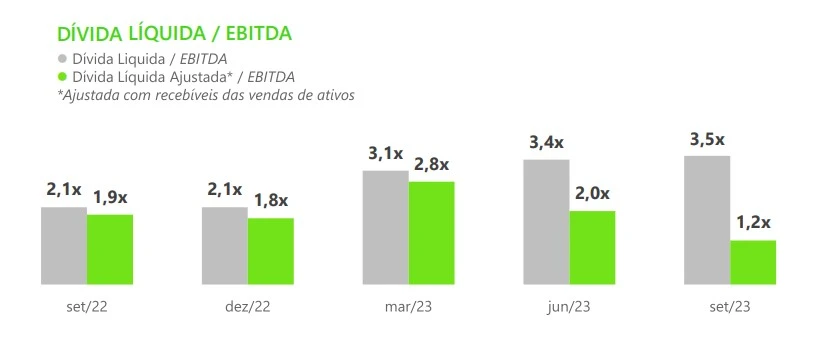

Uma das principais mudanças que observamos no terceiro trimestre é a forte redução na alavancagem da empresa. Isso é resultado da contínua reciclagem de ativos, o que teve um impacto positivo no desempenho financeiro da Log Commercial Properties. A redução na alavancagem é um movimento estratégico da empresa e está alinhada com a melhoria do ticket médio previsto.

Margem de Lucro

No terceiro trimestre, a empresa viu uma melhoria na margem de lucro em comparação com o trimestre anterior. Isso é um sinal positivo e deve continuar nos próximos trimestres, especialmente com a redução das despesas financeiras. A empresa está se beneficiando do atual cenário de redução das taxas de juros.

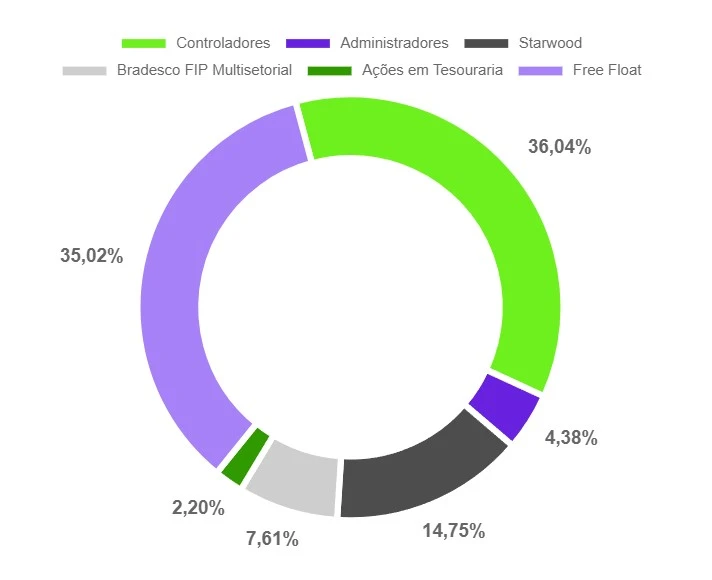

Estrutura Acionária

Um ponto interessante a ser destacado é a estrutura acionária da Log Commercial Properties. Diferentemente dos fundos de investimento imobiliário, onde os investidores são apenas cotistas, na Log, os administradores também têm participação na operação. Isso significa que tanto os controladores quanto os administradores estão diretamente envolvidos no negócio.

Análise de Mercado da LOGG3 3T23

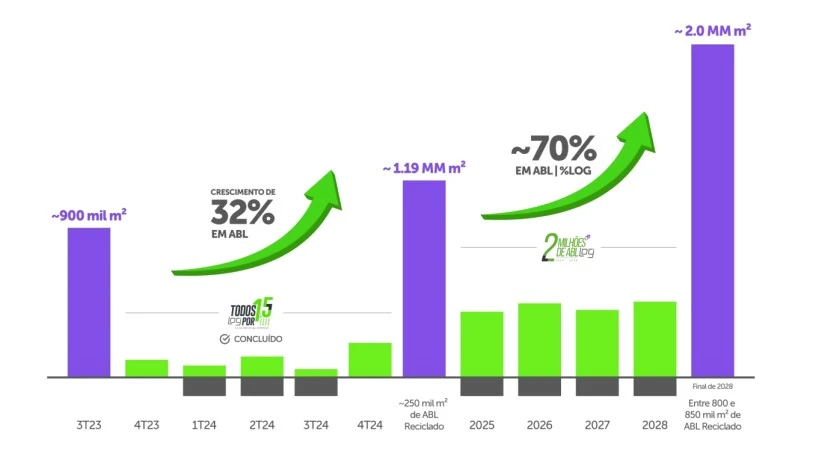

Após a divulgação dos resultados, o mercado ainda não chegou a um consenso sobre a empresa. Há um longo caminho a percorrer antes que os resultados sejam considerados realistas. No entanto, o plano de crescimento da empresa, com a meta de atingir 2 milhões de metros quadrados de galpões, é visto de forma positiva. Esse crescimento agressivo está alinhado com a estratégia da empresa e é especialmente promissor em um cenário de redução das taxas de juros.

Destaca-se o crescimento do ABL da empresa, isso é importante pois esse dado refere-se a Área Bruta Locável, que é a soma de todas as áreas de um galpão disponíveis para locação. Dessa forma, quanto maior a ABL de um imóvel, maior será o seu valor de mercado e também, o seu potencial de receita de aluguel.

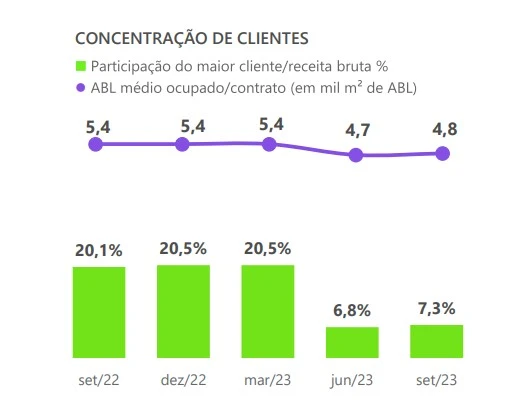

Concentração de Clientes

A LOGG3 conseguiu reduzir a concentração de clientes, o que é um indicativo positivo. No passado, a empresa tinha uma forte concentração de contratos com a Amazon, mas agora possui uma diversificação maior, com 84% dos contratos com duração superior a um ano. Além disso, a empresa tem tido sucesso na renovação da maioria dos contratos.

A diversificação de clientes é importante pois evitar a forte dependência de poucos clientes, ficando a Log assim protegida de possíveis falências de seus clientes, principalmente nesse momento delicado que o país está.

Repasse de Custos

A empresa tem conseguido fazer o repasse de custos acima da inflação pelo quinto trimestre consecutivo, dessa forma, apresenta um sinal positivo e indica a capacidade da empresa de manter margens saudáveis.

Resultados Financeiros LOGG3 3T23

No terceiro trimestre, a empresa apresentou uma queda na receita líquida, o que é resultado da reciclagem de ativos. No entanto, as margens melhoraram, com um ganho de aproximadamente três pontos percentuais na margem líquida.

Redução da Alavancagem

A LOGG3 tem agressivamente reduzido sua alavancagem, o que é uma estratégia positiva. A alavancagem ajustada por recebíveis caiu para 1,2 vezes a dívida líquida sobre o EBITDA, em comparação com 2,8 vezes no primeiro trimestre do ano. Isso é um movimento que fortalece a posição financeira da empresa.

Conclusão

Em resumo, a Log Commercial Properties (LOGG3) está em um caminho positivo de crescimento e melhoria de desempenho financeiro. A empresa está se adaptando ao cenário de redução das taxas de juros e tem uma estratégia sólida de reciclagem de ativos e redução de alavancagem. Com a diversificação de clientes e a capacidade de repassar custos acima da inflação, a empresa está bem posicionada para o futuro.

Por fim, particularmente, possuo ações da Log e estou comprando sempre que o ativo passa por quedas agressivas, como os últimos dois trimestres de 2023.