Você não tem perfil para investir na renda variável, e não só vou provar que você vai perder dinheiro na Bolsa de Valores, como também as formas que isso acontecerá.

- Não entendeu o que é “Renda Variável”

- Investidor Papagaio de Pirata

- É Fã dos “Especialistas” e Casas de Análise

- Vive no Curto Prazo

- Menospreza a Reserva de Emergência

- “Buy And Hold” Não é Comprar e Esquecer

- Não Possui Estratégia Definida

- Baseia Suas Decisões em “Sinais” e “Valuation”

- Se Empolga e Investe Pesado em IPOs

- Operar Day Trade e Viver na Praia

- Troca Frequentemente de Ativos

- Conclusão

Não entendeu o que é “Renda Variável”

Primeiramente, começando pelo óbvio não óbvio, você vai entrar com a mentalidade de botar X reais todo mês e ficar milionário, incondicionalmente, daqui uns anos. Você crê nisso com todas as forças, porque viu histórias bonitas como de Warren Buffet ou Luiz Barsi.

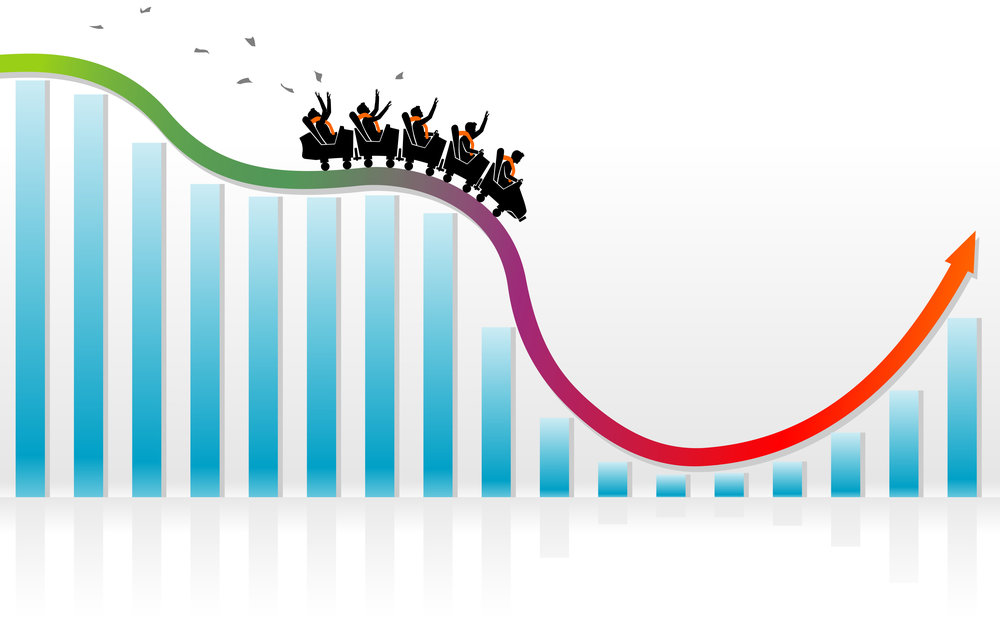

Entenda que o aumento de patrimônio na Bolsa de Valores, seja através de valorização de cota ou dividendos, não é garantidamente uma linha crescente e maravilhosa. Pelo contrário, é bem parecido com esse gráfico acima, com boas e más temporadas de ganhos, isso é renda variável.

Todos querem estar na parte verde desta curva, os tão sonhados picos e máximas de um gráfico, para então colher os frutos. Porém, o que a maioria dos investidores não percebe é que para colher bons frutos é necessário uma boa semeadura. Quando a Bolsa está caindo, poucos querem comprar pois “não querem pegar a faca caindo”, e quando ela está subindo, dizem que “a bolsa está cara demais ou já passou da época de aportar”.

Por isso, quanto maior a volatilidade/oscilações, maiores são as oportunidades de ganho (e perda também), se você não tem estomago para isso, vá abrir um negócio, comprar CDBs, Tesouro Direto, qualquer renda fixa no geral.

Investidor Papagaio de Pirata

Participo de diversos grupos sobre investimentos, com milhares de pessoas, e sem dúvidas o que mais vejo é esse tipo de investidor. Esse é o perfil da pessoa que não evolui nos investimentos e ainda ajuda o outro investidor a perder dinheiro na bolsa de valores.

Veja as características do investidor Papagaio de Pirata e mande pro seu amigo que se parece com ele:

- Passa o dia propagando notícias, principalmente especulações.

Esse investidor já começa o dia compartilhando que “Especialistas dizem que esse é o pior momento da empresa X, por isso, vendam!”. São notícias irrelevantes para a análise fundamentalista da empresa, e também para os estudos de outros investidores que estão recebendo a informação – ou desinformação -. - Dificilmente se posiciona no ativo, mas é especialista em quedas e subidas.

Quase todo santo dia ele afirma que a cotação de um ativo irá cair ou subir porque caiu um meteoro na Antártida. Ora, se existe tanta certeza, não compreendo por que a pessoa não aposta na queda/subida do ativo, sem dúvidas é uma baita oportunidade de ficar rico, mas isso não acontece, é apenas um propagador de ruídos.

É Fã dos “Especialistas” e Casas de Análise

É do tipo que investe seguindo casas de análises que ditam carteiras diárias, semanais, mensais, e anuais. Aqui não existe o comportamento de estudar individualmente cada ativo, e acompanhar sua evolução. Existe apenas seguir compras cegas de ativos que algum “especialista” recomendou.

Chega a ser assustador como uma pessoa ou uma research tem tanta certeza de indicações, a ponto de indicar compras e vendas para todos os tipos de prazos. Você já parou para refletir que, se houvessem tanta certeza nas suas próprias indicações, eles não apostariam pesado o próprio capital? Quanto mais operações ocorrerem, consequentemente maior será a liquidez, e melhor será para os grandes jogadores do mercado.

Por fim, e até mais grave pois tem um grande poder de influência em investidores iniciantes, é o famoso “preço-alvo”. Diversas casas de análise e “especialistas” indicam o “valor justo” de uma ação com um upside (potencial de valorização) e downside (o inverso), então vejamos o seguinte exemplo: Cotação atual do ativo X é R$ 10,00; Preço-Alvo em R$ 18,00; Upside de 80%.

Quando o investidor, principalmente iniciante, lê uma informação dessa, ele a usa para embasar sua decisão. “Se tão dizendo que aqui tem potencial de 80%, tá na cara que vou comprar.“. E todos assim compram essa ideia, menos quem a indicou. Não existe indicações de ganhos fáceis, entenda isso e não caia nessas.

Vive no Curto Prazo

Outra coisa que é super comum e que leva a perder dinheiro na bolsa de valores, é o investidor que toma decisões importantes baseadas em ruídos de curto prazo. Ele abandona toda uma tese de investimento em um ativo simplesmente por um fato negativo, e que consequentemente ocasionou em oscilações na cotação.

Sai o seguinte fato: “O valor de venda da commodity da celulose caiu esse mês.” O que o investidor pensa: “Vou vender meus ativos que dependem de celulose, como Klabin, Suzano, e Irani, pois a chance da celulose cair mais é alta, e esses ativos vão sofrer no futuro.“

E esse exemplo varia entre os diversos ativos da nossa bolsa, sempre haverá uma desculpa de curto prazo junto com um efeito manada que irá te fazer vender o ativo. Infelizmente, mesmo que ruídos e notícias que não afetem a empresa como um todo, esses acabam influenciando as decisões do investidor, que deixa de colher no médio/longo prazo.

Menospreza a Reserva de Emergência

Investir em cenários imprevisíveis sem uma reserva de emergência? Uma situação lamentavelmente comum. Com frequência, me deparo com relatos do tipo: “Vi-me obrigado a liquidar o ativo X para honrar algumas despesas.” Infelizmente, é uma realidade contundente que, na maioria das vezes, a liquidação se dá em meio a prejuízos. Isso é ainda mais exacerbado pela atual situação do Ibovespa, que tem apresentado uma tendência de queda.

Jamais devemos subestimar a eventualidade de situações adversas em nossas vidas. Um acidente de carro inesperado, problemas de saúde súbitos, apoio financeiro a familiares – são desafios que podem surgir sem aviso prévio. Ainda que possa ser doloroso observar fundos substanciais repousando intocados na reserva de segurança, resistir à tentação de investir todo o montante é crucial para a tranquilidade financeira.

No entanto, a prudência não é o único motivo para manter uma reserva de emergência sólida. A disciplina e a orientação desempenham papéis vitais na gestão eficaz de seus investimentos. Em momentos de incerteza, contar com uma base financeira sólida proporciona a liberdade de tomar decisões ponderadas, em vez de agir por impulso e perder dinheiro na bolsa de valores. Recomendo a leitura do artigo A Melhor Reserva de Emergência em 2023.

“Buy And Hold” Não é Comprar e Esquecer

Certamente, você já deve ter ouvido falar da estratégia “compre boas empresas e esqueça”, mas é importante esclarecer que essa abordagem não é aplicável ao mercado de renda variável. Independentemente do setor de atuação ou do histórico positivo de uma empresa, é fundamental compreender que ela opera em um ambiente em constante evolução, o que a torna suscetível a riscos internos e, principalmente, externos.

Em primeiro lugar, é fundamental compreender que não é necessário ser um especialista em análise de ações ou possuir conhecimentos aprofundados em contabilidade para monitorar regularmente os balanços das empresas. Algumas dicas valiosas a considerar incluem:

- Atualização Semanal em Macroeconomia: Reserve um tempo pelo menos uma vez por semana para se manter informado sobre os desenvolvimentos macroeconômicos que podem impactar os mercados.

- Análise Trimestral dos Ativos na Carteira: Dedique-se a assistir pelo menos duas análises detalhadas de cada ativo presente em sua carteira a cada trimestre, período esse em que os resultados são divulgados pela empresa. A exposição a diferentes pontos de vista pode oferecer insights valiosos.

Ao adotar uma abordagem de acompanhamento constante, você se capacita a avaliar se a trajetória que uma empresa está seguindo está alinhada com os objetivos que você tinha em mente ao investir nela. Em um mercado em constante mutação, essa prática se torna um diferencial essencial para investidores que desejam tomar decisões informadas e minimizar os riscos associados a investimentos em renda variável. Portanto, lembre-se: o sucesso no mercado financeiro depende não apenas de investir, mas também de acompanhar e analisar de perto.

Não Possui Estratégia Definida

O que você irá fazer se algum ativo da sua carteira cair 10% no dia? E se ele cair novamente mais 10% no outro dia, vai aumentar posição? Você definiu ao menos alguma porcentagem estimada de queda para abaixar seu Preço Médio? Você ao menos definiu a porcentagem da sua carteira que será destinada à reserva de emergência? O que você faz em momentos de extrema volatilidade, como tivemos em Março de 2020 e nessas recentes treze quedas seguidas da Bolsa? Fica olhando e não age, ou aumenta posição em bons ativos a cada X% de queda?

Esses são alguns exemplos de questionamento que você deve fazer a si mesmo, pois eles vão guiar uma boa parte da sua trajetória no mundo dos investimentos. Não espere, como a maioria faz, que aconteça algo para só então começar a saber o que fazer.

Eventualmente ocorrerão situações que você nem o mundo estarão preparados, os fatídicos Cisnes Negros, porém, se você tiver uma boa estrutura de capital e estratégia de alocação, saíra desses momentos com o carrinho cheio de bons ativos comprados a preço de banana.

Por exemplo, imagine os investidores que não tinha definido a estratégia de ter ao menos 20% em caixa, em março de 2020, quando a bolsa passou por uma série de circuit breakers. Certamente uma boa parte teve que vender seus ativos na baixa para sobreviver nesse difícil período para o trabalhador, e do outro lado, houveram investidores que mantiveram aportes em boas empresas.

Escolha em qual lado você quer estar na próxima crise/período difícil.

Baseia Suas Decisões em “Sinais” e “Valuation”

Investidores frequentemente se voltam para sinais do mercado, como movimentos de preços, padrões gráficos e indicadores técnicos, para determinar tendências e tomar decisões de compra e venda. Se você realmente acredita que Sala de Sinais e outras coisas relacionadas funcionam, aqui também ainda não compreendi como não estão todos milionários.

A análise de valuation é outra abordagem muito comum e composta por diversos estudos e técnicas. Ela envolve a avaliação do valor intrínseco de uma empresa com base em seus ativos, receitas, despesas e perspectivas futuras. Não quero descredibilizar os estudos existentes, apenas levantar uma luz amarela para investidores que se baseiam apenas numa indicação de valor intrínseco para tomar suas decisões.

Investir na bolsa baseando-se apenas em sinais e valuation pode ser uma abordagem útil para orientar suas decisões. No entanto, é fundamental reconhecer os riscos associados a essa estratégia e complementá-la com uma análise mais abrangente. Ambos devem ser apenas uma parte mínima de relevância na sua tomada de decisão. Novamente bato na seguinte tecla: Se fosse tão “na cara” que um ativo está descontado seguindo uma fórmula matemática, novamente estaríamos todos ricos comprando ativos desvalorizados.

Se Empolga e Investe Pesado em IPOs

Os IPOs (Ofertas Públicas Iniciais) são frequentemente realizados em momentos otimistas do mercado de ações ou em períodos favoráveis da economia. As empresas geralmente aproveitam esses momentos para justificar a valorização inicial das ações e captar capital significativo.

É importante notar que, entre os IPOs realizados entre 2021 e 2021, menos de 20% apresentaram retornos positivos. Portanto, estatisticamente, embora a empresa possa ser atrativa, é aconselhável observar sua maturação e desempenho ao longo dos trimestres para avaliar consistentemente o valor que pode oferecer aos acionistas. Veja alguns desempenhos:

- Enjuei (ENJU3): -70% de Retorno Médio

- EspaçoLaser (ESPA3): -69% de Retorno Médio

- Mobly (MBLY3): -69% de Retorno Médio

- Brisanet (BRIT3): -69% de Retorno Médio

- ClearSale (CLSA3): -67% de Retorno Médio

- GetNinjas (NINJ3): -66% de Retorno Médio

- Nubank (NUBR33): -63% de Retorno Médio

- Oncoclínicas (ONCO3): -63% de Retorno Médio

- Westwing (WEST3): -62% de Retorno Médio

- OceanPact (OPCT3): -61% de Retorno Médio

Investir em IPO é uma escolha estratégica que exige cautela e pesquisa, pois como observado a cima, nesse período, eles foram uma máquina de fazer o acionista perder dinheiro na bolsa de valores. A decisão de investir não deve ser tomada apenas com base na empolgação momentânea, mas sim embasada em uma avaliação abrangente do desempenho passado e das perspectivas futuras da empresa.

Operar Day Trade e Viver na Praia

Uma estratégia empolgante à primeira vista mas que te faz perder dinheiro na bolsa de valores, tem como objetivo realizar operações diárias na busca por lucros substanciais. A ideia de gerar renda extra para cobrir despesas e investir é tentadora, mas a jornada não é tão simples como parece.

Um estudo conduzido pela Escola de Economia de São Paulo da Fundação Getúlio Vargas analisou minuciosamente diversas operações realizadas na Bolsa de Valores brasileira ao longo de um período de 6 anos. Os resultados destacam fatos importantes:

Desistência em Massa:

- Dos 98.378 indivíduos analisados, apenas 554 mantiveram um ritmo consistente de operações, participando de mais de 300 pregões por ano. Isso significa que impressionantes 99,43% das pessoas desanimaram e abandonaram a jornada ao longo do caminho.

Desafios da Consistência:

- Entre os 554 traders persistentes, somente 127 conseguiram alcançar um lucro bruto diário superior a R$ 100, enquanto outros 127 atingiram ganhos diários acima de R$ 300. Apesar desses poucos obtiverem lucros, a maioria enfrentou prejuízos em suas operações.

Torna-se evidente que a taxa de desistência é alarmantemente alta quando se trata de Day Trade. A promessa fácil e atrativa que envolve essa estratégia muitas vezes não condiz com a realidade e contribui para perder dinheiro na bolsa de valores. Embora haja traders que conseguem viver exclusivamente do Day Trade, é importante destacar que essa jornada demanda anos de prática e dedicação para alcançar resultados consistentes.

Quantas vezes já nos deparamos com anúncios chamativos de vendedores de cursos que alegam pagar suas refeições com operações “ao vivo”? A realidade vai além dessas representações superficiais. A trajetória do trader é marcada por estudos contínuos, análises aprofundadas e aprendizado constante.

Troca Frequentemente de Ativos

Basta o ativo X passar por oscilações, que o investir logo pensa: “Comprei errado, vou vender e alocar em outro ativo que faça mais sentido.” Vende na baixa, e troca por outro ativo que está subindo e ele leu em algum lugar que esse ativo Y é a nova oportunidade do ano.

Esse movimento vira uma cultura do investidor, que refaz esse processo diversas vezes quase que sem perceber. Dessa forma, ele diminui o patrimônio gradativamente, e sai falando mal da Bolsa, que ela é um cassino.

Uma coisa é você vender o ativo, mesmo que no prejuízo, porque ele realmente perdeu os fundamentos e não compensa você manter posição nele, o que já aconteceu comigo. Outra coisa é você vender simplesmente porque a cotação está caindo por causa de ruídos do mercado ou alguém comentou algo em algum grupo.

Conclusão

Estamos imersos num mundo extremamente complexo e que muda rapidamente, o tempo todo, e a renda variável está fortemente ligada a isso. Quanto mais você compreender os problemas que estão suscetíveis a acontecer conosco, mais preparado você estará, e mais você poderá tirar proveito mesmo que de situações complicadas.

Agora me diga você, quais outras formas já levaram você a perder dinheiro na bolsa de valores e gostaria de compartilhar para ajudar o próximo?